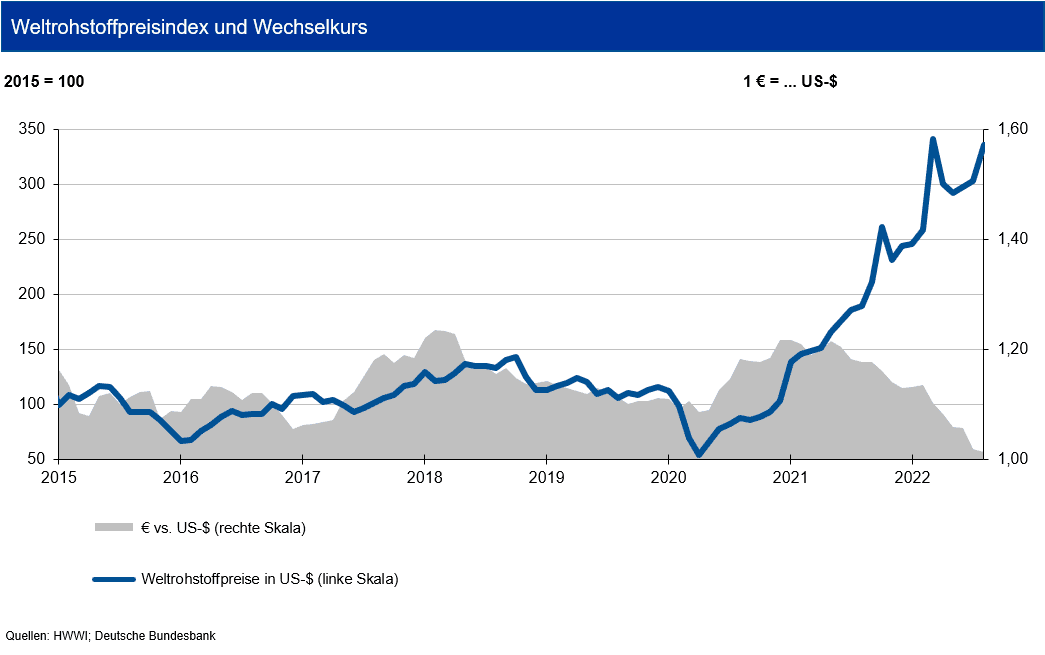

Da der US-Dollar zum Euro weiter aufwertete, betrug der Anstieg in Inlandswährung sogar 11,3 %. Die unsichere Versorgungslage vor allem bei Erdgas dürfte nicht für eine schnelle Entspannung sorgen. Die IKB erwartet bis Ende 2022 eine Bewegung des Wechselkurses zwischen 1,00 und 1,05 US-$/€.

Stahlpreise

Bis Ende Juli 2022 sank die Weltrohstahlproduktion um 5,4 %. Für das Gesamtjahr sieht die IKB einen Rückgang auf 1,89 Milliarden Tonnen Rohstahl. Mit Ausnahme des Nahen Ostens verzeichnen alle Regionen Rückgänge. Chinas Stahlausstoß lag um 6 % unter dem von 2021: Das Land dürfte aber erneut deutlich über 1 Milliarde Tonnen Rohstahl erzeugen, die primär im Inland verbleiben werden. Das Produktionsniveau in der EU gab um 5,6 % nach, dasjenige in den USA sank um 3 %. In Deutschland erwartet die IKB nach dem bisherigen Rückgang und der angekündigten Stilllegung bei ArcelorMittal noch eine Tonnage von 37 bis 39 Millionen Tonnen. Belastend wirkt vor allem der Einbruch in Russland und den GUS-Staaten inklusive der Ukraine um rund ein Fünftel. Davon könnten aber indirekt deutsche Stahlwerke profitieren, da vor allem die Vorlieferungen für Grobbleche aus der Ukraine für die Reroller vollkommen weggebrochen sind.

Im August 2022 kam es nach 3 Monaten des Preisverfalls zu einer Stabilisierung der Schrottpreise. Während bei den Neuschrottsorten schon ein geringer Zuwachs erfolgte, blieben die Altschrotte stabil. Schredderschrott und Späne verzeichneten leicht stärkere Zuwächse. Die deutschen Stahlwerke sind verunsichert in Bezug auf die weitere Entwicklung des Ordereingangs und halten sich mit größeren Bestellungen zurück. Allerdings kamen Impulse aus dem Exportgeschäft in die Türkei. Hier belastete aber die eingeschränkte Transportmöglichkeit über die Binnenwasserstraßen. Das Aufkommen bei etlichen Schrottsorten ist jedoch weiter knapp. Die Eisenerz-Spotmarktpreise gingen im Durchschnitt des Monats August gegenüber Juli seitwärts mit einem leichten Plus von 1,50 US-$/t. Die Bodenbildung scheint erfolgt. Die IKB erwartet in den nächsten Monaten eine leichte Belebung der Schrottpreise.

Trotz noch zufriedenstellender Auftragslage vieler Stahlwerke bewirkten die Zukunftssorgen vieler Abnehmerindustrien bei saisonüblichem Angebot im August einen weiteren Rückgang der Preise. Die Stabilisierung der Spotmarktpreise für Eisenerz frei China hatte noch keine Auswirkungen. Die Preise für Warmbreitband gaben im Durchschnitt um 80 €/t nach, wobei eine Differenz von 151 €/t zwischen Monatsanfang und Monatsende lag. Verzinkte Bleche sanken bei wieder festerem Zinkpreis im Monatsverlauf um 104 €/t. Walzdraht reduzierte sich dagegen im Monatsmittel nur um 40 €/t. Bei den europäischen Stahlpreisen dürfte die Bodenbildung der Spotpreise nun erfolgt sein. Die Kontraktpreise für das H1 2023 werden im Vergleich zum ersten Halbjahr 2022 Potenzial nach unten haben, wobei seitens der Stahlkocher wohl eher kurzlaufende Kontrakte gewünscht werden. Eine nachhaltige Preisumkehr erwartet die IKB im Verlauf der ersten Jahreshälfte 2023.

Aluminiumpreise

Die weltweite Primäraluminiumproduktion zog bis Ende Juli 2022 um 0,3 % an. Der Einbruch des ersten Quartals ist also voll kompensiert. Hauptträger war der Anstieg in China um gut 1 % sowie in der Golfregion um 4 %. Die IKB erwartet im Gesamtjahr 2022 im Vergleich zu 2021 einen Produktionsanstieg auf rd. 67,8 Millionen Tonnen sowie 13 Millionen Tonnen Recyclingaluminium. Der Anstieg in China dürfte noch etwas stärker ausfallen. Im übrigen Asien erfolgte ein Anstieg um 2,4 %. In Westeuropa kam es zu einem Einbruch von 11 % infolge der extrem angezogenen Energiepreise sowie geringerer russischer Vormateriallieferungen. In Nordamerika sank die Erzeugung um 5 %, während sich die Produktion in Lateinamerika weiter erholt. Der Aluminiumeinsatz in den wichtigsten Abnehmerbereichen gestaltet sich weiter positiv. Trotz einer schwächeren Pkw-Produktion wird im laufenden Jahr ein weiterer Anstieg gegenüber 2021 gesehen.

Die Lagerbestände von Primäraluminium an der LME haben sich leicht auf 0,27 Millionen Tonnen zurückgebildet. An der SHFE erfolgte eine minimale Erhöhung auf 205.000 Tonnen. In den Lagern der Comex befinden sich dagegen nur knapp 24.000 Tonnen. Damit ist aber nur noch eine sehr knappe Versorgung gegeben. Die LME-Bestände an Recyclinglegierungen machen lediglich 2.100 Tonnen aus. Die Vorräte entsprechen dem Gesamtverbrauch (Primär- und Recyclingaluminium) von weniger als 2,5 Tagen. China baut Kapazitäten für Recyclingaluminium zur langfristigen Versorgungssicherheit des Marktes auf. Dies ist auch unter Nachhaltigkeitsaspekten sinnvoll. Zudem liegt der notwendige Energieverbrauch für die Produktion einer Tonne Recyclingaluminium nur bei 5 % desjenigen einer Tonne Primäraluminium. Die aktuellen Energiepreise in Westeuropa könnten zur temporären Stilllegung von Primärkapazitäten führen.

Die Primäraluminiumpreise haben sich nach dem ab Anfang Q2 2022 beobachteten Preisverfall ab Mitte Juli 2022 wieder stabilisiert. Entscheidend ist vor allem ein weiter steigender Aluminiumbedarf nicht nur aus der Automobilindustrie, sondern auch der Bauwirtschaft, dem Maschinenbau und der Verpackungsindustrie. Bis 2027 ergibt sich ein Gesamtbedarf von rund 85 Mio. t Primär- und Recyclingaluminium. Es mehren sich auch Sorgen über eine mögliche Verknappung und Marktengpässe, falls es in Westeuropa zu Teilabschaltungen der Primärproduktion kommen sollte. Die investive Nachfrage zog nach den Rückgängen in den drei Vormonaten kräftig an: Die Zahl der Handelskontrakte stieg im August 2022 um über ein Drittel auf 252.000. Die IKB erwartet daher in den nächsten Monaten eine weitere Erholung der Aluminiumnotierungen. Bis Ende 2022 sieht die IKB eine Preisbewegung für den Primäraluminiumpreis um die Marke von 2.600 US-$/t in einem Band von +500 US-$/t. Die Preisdifferenz zur Recyclingaluminium beträgt rd. 500 US-$.

Kupferpreise

Die globale Kupferminenproduktion erhöhte sich im ersten Halbjahr 2022 um 3 %, obwohl Chile als weltweit größter Produzent 6 % weniger förderte. Die Kapazitätsauslastung der Kupferminen sank um 1,5 Prozentpunkte auf 79,3 %. Indonesien und die Demokratische Republik Kongo verbuchten Zuwächse von über 30 % nach der Erschließung neuer Schichten. Die Raffinadeproduktion zog bei einer um 0,8 % gestiegenen Kapazitätsauslastung um 3,2 % an, wobei die Recyclingproduktion schwächer zulegte. Der Zuwachs im weltweiten Verbrauch betrug 2,7 %. Die Erholung beim Verbrauch fiel aber in China stärker aus. In Osteuropa einschließlich der GUS-Staaten sieht die IKB 2022 einen deutlichen Verbrauchsrückgang. Das bisher entstandene Angebotsdefizit von 72.000 Tonnen dürfte bis Jahresende 2022 noch leicht abgebaut werden. Sollte es jedoch zu einem deutlich geringeren Verbrauch im zweiten Halbjahr 2022 infolge des Russland-Ukraine-Krieges kommen, ist auch ein balancierter Markt möglich. Der Kupferverbrauch steigt zukünftig jedoch wegen der Energiewende weiter deutlich an.

Die Kupfervorräte an der LME bewegten sich Ende August 2022 bei rund 119.000 Tonnen. Dagegen reduzierten sie sich an der SHFE auf nur noch 35.000 Tonnen, während diese an der Comex 51.000 Tonnen betragen. Bis Ende 2022 erwarten wir einen weiteren Abbau der Bestände, der vor allem in den asiatischen Lagerhäusern erfolgen dürfte. Die seit Jahresbeginn schwächere Förderung in Chile wird klar zu einem weiteren Lagerabbau führen müssen. Unverändert dient ein Großteil der Volumina zur Absicherung von Finanztransaktionen. Die weltweiten Vorräte reichen weiter für den Bedarf von knapp 5 Tagen. Nach dem Angebotsdefizit von 441.000 Tonnen im Jahr 2021 erwartet die IKB auch für das Gesamtjahr 2022 trotz anziehender Produktion bestenfalls einen balancierten Markt, eventuell aber ein erneutes kleines Angebotsdefizit.

Der Kupferpreis hat sich nach dem starken Preisverfall in Q2 2022 seit Mitte Juli 2022 wieder erholt. Im bisherigen Jahresverlauf 2022 kamen Nachfrageimpulse vor allem aus der Energiewende und dem Trend zur E-Mobility. Die Haupttreiber sind das verschärfte Klimaziel der EU verbunden mit dem Kohle- und Atomausstieg. In der Automobilindustrie verstärkt der Trend zum autonomen Fahren und einem vermehrten Elektronikeinsatz im Pkw die Kupfernachfrage: Bis 2027 sieht die IKB einen weltweiten Kupferbedarf von 29 Millionen Tonnen. Um diesen zu decken, sind sowohl Minenerweiterungen als auch ein Ausbau der Recyclingkapazitäten notwendig. Im August 2022 legte die investive Nachfrage leicht zu: Die Zahl der Handelskontrakte stieg um 4 %. Bis Ende 2022 erwartet die IKB ein Preisniveau von 8.500 US-$/t mit einer Bewegung in einem Band von +1.200 US-$/t um diese Marke.